Ralentissement dans le conseil en stratégie : la France épargnée ?

« Les cabinets de conseil en pleine incertitude » pour Les Échos, « des vagues de licenciement et des embauches gelées » pour Le Figaro, « un avenir plus cyclique pour les consultants » selon le Financial Times… Que se passe-t-il vraiment dans le monde du conseil en stratégie ? Immersion, via plusieurs cabinets, dans des terres dont on ne peut dire pour l’instant qu’elles soient « brûlées ».

Comme le souligne d’emblée Alban Neveux, DG Groupe d’Advention et cofondateur du cabinet, « ce ralentissement concerne non seulement les États-Unis, mais aussi l’Europe ». Par ailleurs, « plus la taille des acteurs est importante, plus [leur comportement] reflète la dynamique de l’ensemble du marché. Les “grands” du conseil – sur la stratégie, les McKinsey et BCG, et sur l’audit, les Deloitte, KPMG et consorts – sont en train de geler les embauches ou de réduire les effectifs ». On observe aussi une inflexion de la hausse des salaires, après les récentes envolées « dans la banque d’affaires comme dans le conseil en stratégie ».

à lire aussi

Une situation qui n’est pas inédite, comme l’indique le porte-parole américain de McKinsey ? 3 000 consultants de la firme ont été avertis de leurs « sous-performances ». Ils disposent d’un délai de 3 mois pour y remédier.

Un contexte macro-économique chahuté à 360°

« Entre l’inflation et les taux d’intérêt élevés, le coût de l’énergie, les tensions en Ukraine, mais aussi au Moyen-Orient ou en Asie, les anticipations des acteurs économiques ne peuvent pas tourner au vert ! » Ce à quoi il faut ajouter, pour les États-Unis, « un contexte incertain compte tenu de l’élection présidentielle à venir », fait observer Édouard Bitton, leader de Strategy& France et Maghreb. « Un certain nombre de projets y sont retardés. »

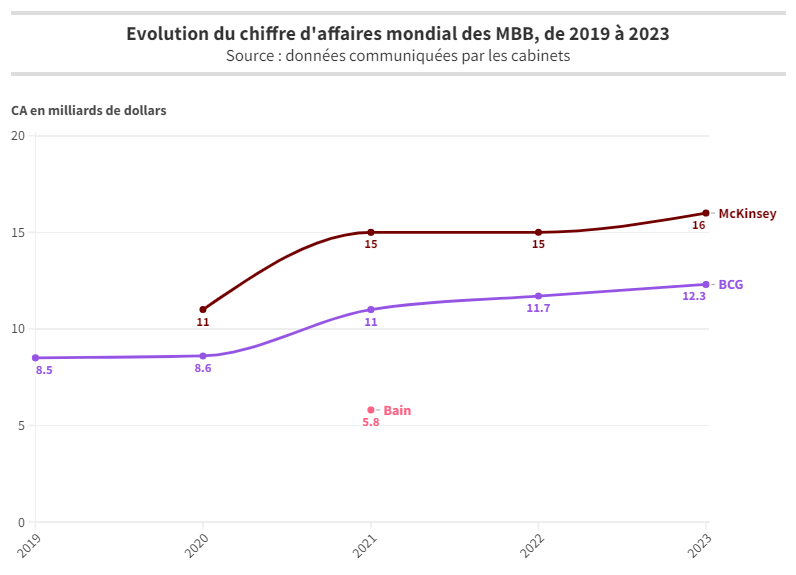

Pour les acteurs qui font le marché tels que les MBB, il est presque impossible de s’extraire de cette tendance générale. D’ailleurs, malgré une hausse de leurs chiffres d’affaires respectifs en 2023 (+ 7 % pour McKinsey ; + 5 % pour le BCG), les courbes ci-dessous témoignent d’un ralentissement. Bain n’a partagé son chiffre d’affaires mondial qu’en 2021.

Plus encore, le taux d’inflation mondial en 2023 (6,8 %) ou celui des États-Unis (3,4 %) relativisent la croissance des deux géants du conseil américain. Du côté des recrutements, les chiffres communiqués par le BCG à la mi-avril montrent aussi un infléchissement : + 7 %, contre + 20 % en 2022.

À l’inverse, indique Alban Neveux, « un cabinet de taille intermédiaire comme Advention peut réaliser une croissance positive au sein d’un marché [stagnant voire] décroissant, grâce à son jeu de jambes et à son agilité ».

Le « nuage » du ralentissement s’est-il arrêté aux frontières de l’Hexagone ?

Si les associés des bureaux parisiens constatent le freinage de certains bureaux étrangers – sans pouvoir déterminer à ce stade si sa nature est conjoncturelle ou structurelle – ainsi qu’une contraction de secteurs d’activités spécifiques dans l’Hexagone, la France semble maintenir des performances satisfaisantes. En effet, aucun partner n’indique avoir engagé de réduction d’effectifs ni de gel des salaires, et tous évoquent un « niveau d’occupation des équipes élevé ». Les cabinets poursuivraient même leurs recrutements et plusieurs font part d’une « croissance à deux chiffres ». Les structures ayant accepté de répondre à Consultor seraient-elles celles qui s’en sortent le mieux ?

Retour au contexte de chaque « maison ». Édouard Bitton explique cette situation favorable, dans un contexte ardu, par « le positionnement de Strategy& sur de très grosses transformations de places, qui lui permettent de faire encore sa meilleure année ». Sachant que les douze mois en question courent de juillet 2023 à juin 2024.

Du côté de PMP Strategy, Frédéric Jover, partner et cofondateur du cabinet, met en avant les secteurs d’activité sur lesquels PMP Strategy est positionné, qui lui permettent d’avoir une croissance soutenue : les infrastructures digitales, l’énergie, l’industrie, mais aussi des sujets tels que l’IA et la performance financière des entreprises. Par ailleurs, « PMP Strategy a choisi d’être un multispécialiste, ce qui signifie qu’il dispose d’une expertise approfondie dans des domaines spécifiques. Actuellement plus sélectifs pour le choix de leur conseil, les clients privilégient les spécialistes des secteurs vs les généralistes ».

Au nom d’Ares & Co, Sébastien Trankiem, principal depuis 2022 après 16 ans passés au Groupe BPCE et des débuts chez Mars&Co, évoque « le choix du cabinet de se spécialiser sur les services financiers, avec une taille d’équipe qui le place dans le quinté de tête ». Là encore, dans un contexte de prudence, les entreprises s’engageraient plus facilement avec ce type de cabinet.

Quant à Stéphan Bindner, partner et strategy leader pour la France d’EY-Parthenon, il met en exergue « trois secteurs en particulier, moteurs pour le cabinet et entraînés par des sous-jacents de marché très significatifs : l’industrie et la mobilité, l’énergie et les TMT ». Le fait que le cabinet puisse accompagner ses clients au-delà de la stratégie, notamment sur la dimension opérationnelle, serait aussi un plus.

Dans le détail, des pans de l’activité de conseil inégalement impactés

Parmi ceux qui ont le vent en poupe, au niveau des secteurs ou segments d’activité, les infrastructures digitales demeurent donc très dynamiques, selon Frédéric Jover. L’énergie également, sous le prisme de la décarbonation. « Ce sont de nouveaux sujets, les gens se questionnent, des gigafactories sortent du sol tous les jours en Europe, car il y a une volonté forte de réindustrialiser des secteurs économiques majeurs pour agir contre le réchauffement climatique. »

L’évolution du mix de production de certains clients suscite aussi de nombreuses missions chez EY-Parthenon avec, du côté de l’industrie et de la mobilité, dans une perspective de transition toujours, « de grands comptes corporate très dynamiques », témoigne Stéphan Bindner. « Certains clients nous demandent sur quels portefeuilles produits s’orienter, dans un contexte d’électrification croissante dans le monde. D’autres nous consultent sur le marché de la mise en place de recharges de voitures électriques — il y a énormément de travaux d’infrastructures à cet égard. »

Idem pour l’aéro-défense. « Le fait que l’on soit passé en économie de guerre en Europe induit une augmentation des cadences de production et une croissance de chiffres d’affaires significative chez nos clients », fait observer Édouard Bitton. Des problématiques telles que l’organisation à mettre en place pour répondre à la demande ou une gestion suffisamment agile de la supply chain s’invitent donc dans le scope de Strategy& actuellement, via de grands acteurs industriels du secteur Aerospace & Defense.

L’automobile, « avec des voitures chargées de technologies qui se gèrent comme des iPhone », et les nouvelles mobilités, sont également porteuses, alors que Strategy& était assez peu positionné dessus jusqu’à présent. Et la santé-beauté-cosmétique ainsi que le luxe fonctionnent bien, « le signal de croissance restant solide » d’après Alban Neveux d’Advention.

Quant aux secteurs à la peine, le retail souffre beaucoup — plusieurs associés nous l’ont confirmé. « Strategy& a un peu d’activité dans ce secteur, sur des opérations de rapprochement ou de restructuration. » Comme s’en est fait l’écho Consultor fin 2023, certains cabinets de conseil ont travaillé sur le ou les dossiers Casino — Accuracy, Advancy, Bain, Roland Berger…

« Le secteur public est lui aussi impacté, indique Stéphan Bindner. Il reste des budgets, mais le recours est plus limité qu’auparavant. » L’affaire McKinsey a visiblement eu des répercussions.

D’autres secteurs se maintiennent plutôt, les biens de consommation par exemple – « avec cependant moins de volumes que les années précédentes » selon Édouard Bitton – et le secteur des TMT. Pour EY-Parthenon, l’activité est considérée comme porteuse, en software et telecom, avec des sujets de stratégie et de réorganisation notamment.

Sur les services financiers, PMP Strategy admet aller « un peu moins vite que souhaité » tandis que, chez Strategy&, les réorganisations et/ou cessions d’actifs de grands acteurs de la banque ou de l’assurance génèrent un certain nombre de demandes de conseil.

Pour Ares & Co, Sébastien Trankiem parle de la banque de détail et de l’assurance comme « de métiers de portefeuilles, très stables. Le positionnement du cabinet, dédié exclusivement à ce secteur, lui confère une assise solide. Toutefois, certains produits proposés par les banques, comme le crédit immobilier, sont plus sensibles à la conjoncture — avec des conséquences sur la conquête de nouveaux clients. Dès lors, pour relever le challenge de la conquête, les banques peuvent solliciter des cabinets de conseil ». Par ailleurs, les sujets de santé, de vieillissement de la population et de retraite, qui sont connexes aux services financiers, constituent un bon terrain de jeu pour le conseil, tout comme les enjeux de logement. Malgré la plus grande sélectivité des acheteurs, déjà mentionnée, « le niveau d’intervention – de direction générale – joue en faveur d’Ares & Co », fait observer Mehdi Messaoudi, COO du cabinet.

Au niveau des thématiques – sur le corporate toujours –, tout ce qui concerne « la stratégie de développement entre l’Europe et les États-Unis est au vert, avec de nombreux projets d’investissement outre-Atlantique », confie le DG Groupe d’Advention. Et l’on voit de grands projets de transformation, qui relèvent de la nécessité de s’adapter à différents enjeux — le digital, la data, l’ESG, et les évolutions macro-économiques et diplomatiques. Pour les acteurs, il s’agit « de repenser leur footprint industriel ou de supply chain, de revisiter la façon dont la globalisation de demain va s’organiser », poursuit Alban Neveux.

À noter : en ce qui concerne l’ESG, les ambitions des clients anglo-saxons du conseil en matière de climat se « réduiraient » actuellement de façon significative selon l’hebdo britannique The Economist. Un avant-goût des prochains mois pour la France ?

Un focus sur le private equity, éprouvé, mais toujours debout

Sur cette question, aucun partner n’a confirmé des propos, tenus en off à Consultor, qui faisaient état d’un « crash ». Ou alors… un crash touchant uniquement le large cap — selon Frédéric Jover. « Plus les cabinets sont exposés à des fonds d’investissement d’envergure, qui regardent de très grosses acquisitions, plus l’impact a dû être fort, renchérit Stéphan Bindner. En revanche, la contraction du marché est moins sensible sur le mid ou small cap. » Une illustration chez PMP Strategy, qui a réalisé « un unique deal large cap, mais 25 deals mid cap ».

Selon Édouard Bitton, « bien que les fonds fassent moins de deals qu’il y a 1 ou 2 ans, ils s’occupent davantage de leurs participations. S’il y a moins d’opérations de M&A, il y a davantage d’opérations de création de valeur dans leurs sociétés de portefeuille ». Au global, il reconnaît néanmoins « une concurrence féroce ». Quand les PE sollicitent le cabinet sur une opportunité, « il est plus compliqué de gagner qu’il y a quelques mois », notamment en raison de la contraction large cap déjà évoquée.

« Mais le private equity n’est pas à l’arrêt, confirme Sébastien Trankiem. Ces derniers mois, Ares & Co a ainsi réalisé des missions dans les paiements et dans la distribution de produits financiers. » Toutefois, en France, la baisse est d’environ 50 % – en volume – par rapport aux années d’après-Covid qui avaient été exceptionnelles. « Cette diminution de moitié n’équivaut donc pas à une baisse de 50 % par rapport à une activité normale. » Par ailleurs, on assiste, selon le principal, à une bascule du marché M&A des fonds vers des acteurs corporate. « D’où l’intérêt, pour les cabinets, d’être capables de travailler avec ces deux typologies de clientèle. »

Selon Stéphan Bindner, on retrouve dans le PE les 3 boosters des grands comptes corporate pour EY-Parthenon : « L’industrie et la mobilité (dans une perspective de transition énergétique), l’énergie et les TMT — le software notamment. Les life sciences et le healthcare se maintiennent également. » Le retail et les consumer goods seraient en revanche beaucoup ralentis.

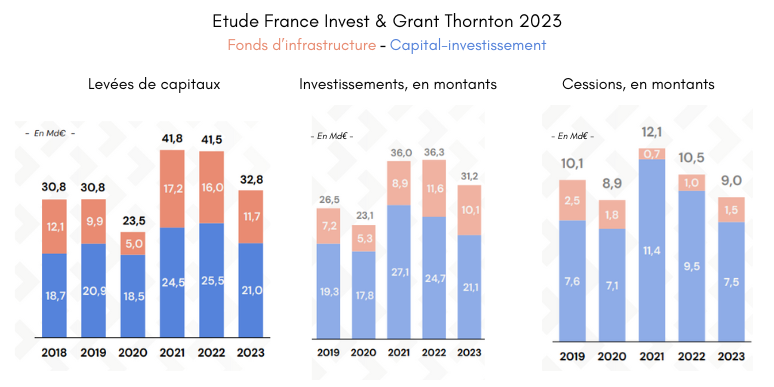

Quoi qu’il en soit, le fait que l’activité de capital-investissement soit plus durement impactée que les autres n’a rien d’étonnant d’après Alban Neveux. « Le private equity est plus sensible à l’inflation et à des taux d’intérêt élevés, notamment. Les derniers chiffres de France Invest en témoignent, avec des niveaux d’activité en dessous de ce que l’on devrait avoir pour un marché de la taille de la France. »

Au niveau européen, la baisse de l’activité en 2023 a été évaluée à -24 % par Roland Berger, dans le cadre de l’European Private Equity Outlook 2024, la 15e édition de la série d’études menée par le cabinet (2 200 experts européens en private equity interrogés).

Toutefois, pour le conseil en stratégie, en ce premier trimestre 2024, Alban Neveux et Frédéric Jover observent un « léger frémissement », avec même « un pipe de sujets qui arrivent pour les prochains mois ».

Une question de cycles — et le début d’une mutation ?

Le conseil est par nature réactif : quiconque y a évolué pendant quelques années peut en témoigner. Après ce « bas de cycle », la croissance devrait donc reprendre. Sur le PE, en Europe, 65 % des acteurs anticipent « une hausse des fusions et acquisitions » — selon l’European Private Equity Outlook 2024.

Toutefois, avec la baisse de rentabilité des cabinets (elle-même liée à la diminution des prestations high level de conseil en stratégie, de près de 17 % en 2010 à 10 % en 2023 selon le Financial Times daté du 7 avril 2024), il devient plus délicat de fonctionner en sureffectifs en misant sur le prochain cycle favorable.

La disruption de l’intelligence artificielle, par le prisme de la Gen AI, est-elle de nature à changer la donne également, a minima en matière de capital humain ? Rien ne permet de l’affirmer à ce stade. Certes, comme l’a rapporté tout récemment The Economist, des tâches qui mobilisaient autrefois des « légions de consultants » – comme « la compilation et la catégorisation de données sur les habitudes de dépenses d’une entreprise » – sont désormais effectuées en un clic. Dans le même temps néanmoins, les entreprises se révèlent friandes de solutions d’IA générative et ont besoin d’accompagnement. De quel côté penchera la balance ?

Bien qu’il soit délicat « de se forger une conviction forte pour les mois à venir », admet honnêtement Édouard Bitton, le jeu reste très ouvert pour le conseil en stratégie.

Un tuyau intéressant à partager ?

Vous avez une information dont le monde devrait entendre parler ? Une rumeur de fusion en cours ? Nous voulons savoir !

commentaires (1)

citer

signaler

France

08/12/25

08/12/25Jérémie Viscuso rejoint la practice Assurance & Asset Management, tandis que Vincent Barbat arrive au sein de l’équipe Consumer Goods. Tous deux ont des trajectoires radicalement différentes.

08/12/25

08/12/25Franck Vigilant prend les rênes exécutives de Mews Partners, 13 ans après avoir rejoint le cabinet. Quelle est sa feuille de route ?

27/11/25

27/11/25Martin Bohmert, Quentin Crozat, Marion Duriez, Rob Hamill, Lars Hartenstein, Deborah Simha et Pierre Soumoy sont les heureux élus.

25/11/25

25/11/25Pugnace, Mehdi Houas a fait de l’ESN Talan un groupe de conseil et d’expertise technologique qui devrait franchir le cap du milliard d’euros de chiffre d’affaires cette année – selon ses prévisions.

18/11/25

18/11/25Les locaux parisiens du cabinet ont été à nouveau visités par la police le 6 novembre 2025, suite aux procédures lancées en octobre 2022 autour des liens entre monde du conseil et parti présidentiel.

18/11/25

18/11/25D’un simple outil de productivité, la GenAI devient-elle l’alter ego des consultants, avec des « équipes mixtes » à la manœuvre ? Les réponses de six cabinets de conseil en stratégie.

12/11/25

12/11/25Chloé Caparros, Albane de Vauplane, Olivier Kahn, Laurent Rey et Léa Trial sont les heureux élus.

10/11/25

10/11/25Après avoir passé un an et demi chez iQo, Caroline Billotte rejoint Mews Partners pour « mettre son expertise au service de la performance Achats des industriels européens ».

03/11/25

03/11/25Pur « produit » Wavestone où il a passé 18 ans, Chadi Hantouche rejoint eleven. Depuis avril 2024, le cabinet a enrichi son partnership de 5 nouveaux associés.