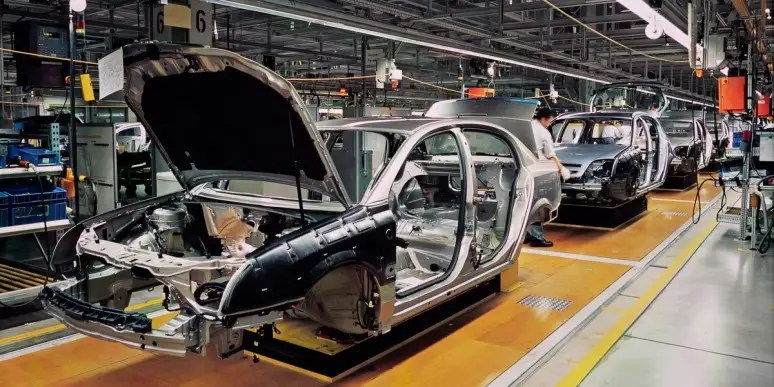

Automobile : les sous-traitants souffrent

Après un – éphémère - regain d’activité post-covid, le secteur automobile connait un gros coup de frein en cette année 2024. Pour une partie des sous-traitants des constructeurs, c’est une période particulièrement critique. Avec, à la clef, l’annonce de cessations d’activités, de fermetures de sites et de licenciements. Quels sont les leviers pour ces incontournables du secteur pour sortir de cette crise ? Les analyses de trois partners dédiés : Marc Boilard d’Oliver Wyman, Markus Collet de CVA et Fabrice Vigier d’Avencore.

Le secteur auto, filière industrielle de poids (18 % du chiffre d’affaires de l’industrie manufacturière en 2020), est sous haute tension, comme le confirme l’associé dédié de Corporate Value Associates, Markus Collet, avec « un petit vent de panique pour le secteur en cette rentrée de septembre. Quand on voit ce qui se passe chez Volkswagen qui a perdu 500 000 ventes en Europe, représentant 25 % de parts de marché, et qui envisage de fermer les deux usines correspondant à ce volume, c’est un véritable tremblement de terre. »

Au tableau de bord des constructeurs européens : la fin annoncée de la vente de véhicules neufs thermiques programmée pour 2035, la baisse des volumes de ventes (-1,47 % entre mars 2023 et mars 2024, Peugeot et Citroën, deux marques emblématiques de Stellantis, ont perdu respectivement près de 13 % et 18 %), la hausse des taux d’intérêt, l’inflation, mais aussi la concurrence croissante des marques chinoises sur le segment électrique qui s’exportent aujourd’hui à l’international.

C’est une myriade d’équipementiers en Europe et en France qui prend de plein fouet, en cascade, les turbulences du secteur auto. La situation de ces sous-traitants, totalement dépendants des constructeurs, est pourtant assez diverse ; le paysage de ce sous-secteur étant particulièrement diversifié, comme le détaille le partner d’Oliver Wyman, Marc Boilard, à la tête de la practice française Automotive et Industrial Goods. « Il y a quelques gros équipementiers globaux incontournables (de rang 1), diversifiés sur plusieurs segments de marché, qui travaillent avec tous les grands constructeurs, comme Valeo, Michelin, Continental, Forvia [anciennement Faurecia, ndlr], ZF [un acteur allemand, ndlr]… À leurs côtés, de nombreux équipementiers de rang 2 qui fournissent ceux de rang 1 sont souvent plus petits et plus fragiles lorsqu’ils ne sont pas sur des niches ou des expertises pointues, et pour qui l’avenir est incertain. »

La faute à la mondialisation

Ce secteur mondialisé ultra compétitif depuis de nombreuses années fonctionnait aussi à coup de baisse des coûts et de recherche de gains de compétitivité. C’est ce que pointe l’associé d’Avencore, Fabrice Vigier. « Les constructeurs avaient deux leviers, une meilleure efficacité au sein de leurs usines, mais aussi des négociations permanentes à la baisse sur les prix des sous-traitants. Entre 1995 et 2005, c’était l’épreuve de force avec les équipementiers, mais dans une logique géographique proche. Pour gagner en efficacité, ils ont effectué un transfert de valeur ajoutée chez leurs équipementiers, ce qui a aussi induit de plus en plus de sous-traitance et une part d’achats accrue. »

Les sous-traitants des constructeurs, qui fournissent les trois-quarts des pièces d’un véhicule, font ainsi face à un double choc : des négociations de plus en plus tendues sur leurs prix, alors même qu’ils ont fait face à une explosion du prix des matières premières, et la concurrence de leurs homologues asiatiques, en premier lieu, chinois. « Sous les effets conjoints de la croissance de la compétition mondiale et de la nécessité de se rapprocher de ses clients qui s’ouvraient notamment en Europe centrale et en Asie, les constructeurs ont encouragé les équipementiers à s’implanter dans des zones à bas coûts, et ce dans une logique de course aux volumes. En parallèle, nous avons assisté ces 10 dernières années à une consolidation du secteur tant du côté des constructeurs que des équipementiers » pointe aussi le partner d’Avencore.

S’adapter ou disparaître

De fait, ces derniers mois, les équipementiers auto multiplient les cessions, fermetures de sites, et suppressions de postes. À l’instar de Walor, spécialisé dans la forge, racheté en octobre par le fonds allemand Mutares, qui annonce son intention de se séparer des deux sites français, de l’usine MA France, spécialisée dans les presses à carrosserie, qui fournissait entre autres Stellantis et Renault, qui a cessé ses activités, ou d’Impériales Wheels, dernière usine de fabrication de jantes en aluminium en France, qui a fermé en juin. Selon un rapport de Plateforme automobile de 2021, 65 000 emplois seraient menacés dans la filière automobile d’ici 2030, en premier lieu, chez les équipementiers du thermique… « Ce n’est pas top aujourd’hui d’être fournisseur sauf pour ceux qui ont des produits/services uniques, comme dans les systèmes complexes », reconnait le partner de CVA, Markus Collet.

Marc Boilard d’Oliver Wyman pense que le risque majeur pour les plus fragiles des équipementiers, « c’est qu’ils ne soient pas positionnés sur le bon segment, très axés sur le moteur thermique, avec des coûts trop élevés, pas présents sur les marchés porteurs, sans la taille critique suffisante pour innover ». Leurs solutions, d’après ce partner intervenant depuis 20 ans sur ce secteur, « c’est d’orienter leur portefeuille produits vers des équipements plus porteurs, comme l’électronique, le software… d’aller chercher la croissance en Asie, diminuer les coûts de revient, raccourcir les délais de développement, et régionaliser les organisations pour les rendre plus résilientes. Mais encore faut-il avoir la taille suffisante pour pouvoir investir, se diversifier et se réinventer ».

Car l’enjeu pour ces acteurs, ce sont aussi la baisse des coûts, pressurisés entre les prix des matières premières, les constructeurs, et leurs concurrents chinois, comme l’explicite Marc Boilard d’Oliver Wyman. « Comme le marché s’avère actuellement plutôt morose en Chine, les équipementiers chinois avec leurs grosses capacités de production et ultra-compétitifs lorgnent vers l’Europe. L’enjeu pour les Occidentaux est bien de rester compétitifs face à ces concurrents en faisant eux-mêmes pression sur leurs fournisseurs, et en localisant la production en pays low cost. En parallèle, ils sont confrontés à un retour du protectionnisme et des barrières tarifaires, entrainant une plus forte régionalisation. »

La voie (royale ?) électrique

Les sous-traitants se posent aussi des questions sur la fin annoncée du thermique d’après Markus Collet de CVA. « Si l’extinction du thermique n’arrive pas en 2035, ça sera en 2040… ou 2033 ? Comment s’assurer d’être prêt à temps ? » Car à cette mondialisation de la concurrence entre constructeurs se rajoute un autre effet, et pas des moindres, la mutation du secteur vers le 100 % électrique sous 10 ans. C’est demain pour une industrie centenaire, « pas hyper agile », comme le souligne Fabrice Vigier d’Avencore. Selon lui, une véritable « machine à laver » pour les équipementiers de rang 1 et les autres plus petits, inquiets pour leur avenir. « Tous les équipementiers se posent la question de leur stratégie et la tactique à adopter pour ce remplacement du thermique par l’électrique en passant par l’hybride, de la vitesse à laquelle ils doivent le faire au vu des énormes investissements et des questions en suspens encore sur les technologies, notamment les batteries, mais aussi de leur compétitivité face aux nombreux acteurs redoutables chinois et américains », détaille Fabrice Vigier. Last but not least. Un tiers de la production de véhicules (et des ventes) est aujourd’hui réalisé en Chine, et par des constructeurs chinois qui fleurissent en nombre, une cinquantaine au moins, capables de proposer à la fois qualité, sécurité et prix défiants toute concurrence, avec selon Fabrice Vigier d’Avencore, « des écarts de coûts pas seulement expliqués par le génie chinois, mais grâce aux subventions publiques ».

Et ce alors même que depuis 9 mois, nous assistons à un gros coup de frein sur la mutation vers le 100 % électrique. « Les équipementiers positionnés sur le thermique doivent trouver des relais de croissance, et ceux qui se sont déployés sur l’électrique se posent des questions sur leur avenir et sont confrontés à des problèmes de rentabilité. Est-ce que la réglementation va évoluer ou le législateur va-t-il laisser plus de temps ? On ne le sait pas encore », souligne le partner d’Oliver Wyman Marc Boilard. Et cette réglementation pro électrique tend à faire grimper le prix des véhicules, +40 % par rapport à un modèle thermique, une tendance contre-intuitive avec la nécessaire baisse des coûts du secteur.

Et c’est l’ensemble de la filière auto qui doit passer à la vitesse supérieure, et elle n’a pas le choix, comme le souligne Markus Collet de CVA. « La nécessaire transformation qui aurait dû être mise en place depuis longtemps et qui n’a pas été faite va aujourd’hui conduire le secteur à changer radicalement sous 1 ou 2 ans, comme le dit le patron de Volkswagen. » Une chose est sûre : elle va laisser sur le bord de la route les plus fragiles de ses acteurs, en particulier les petits équipementiers.

Un tuyau intéressant à partager ?

Vous avez une information dont le monde devrait entendre parler ? Une rumeur de fusion en cours ? Nous voulons savoir !

commentaire (0)

Soyez le premier à réagir à cette information

automobile - mobilités

11/04/25

11/04/25Un mandat qui porte notamment sur l’opportunité de nouer des partenariats avec des fabricants pour accéder à de nouvelles technologies et, à plus long terme, sur une possible scission de Maserati.

07/04/25

07/04/25Encore une étude d’un cabinet de conseil en stratégie qui fait bondir les salariés d’une entreprise en difficulté. Et là encore, c’est le travail de Roland Berger qui est dénoncé par les syndicats. Après les fonderies du Poitou en 2021 et le site Bosch de Mondeville en 2024, c’est donc aujourd’hui JTEKT, une filiale de Toyota spécialisée dans les systèmes de direction automobile, qui est au cœur d’une bataille sociale à la suite des décisions prises à l’issue des recommandations du cabinet.

07/03/25

07/03/25Clotilde Delbos, 35 ans de carrière chez Pechiney et Renault, a rejoint il y a un an Oliver Wyman en qualité de senior advisor. Et elle en a vu passer des consultants au cœur des directions générales. Pas jusque-là convaincue de leur réelle utilité.

23/12/24

23/12/245 jours et 5 nuits (ou presque) auront été nécessaires au mastodonte allemand de l’automobile pour dénouer un conflit social d’une rare ampleur, tandis que les consultants de Roland Berger s’activaient à distance.

04/09/24

04/09/24La mission menée par le BCG fait suite à un décret du gouverneur républicain de cet État. Le cabinet fera aussi des recommandations notamment sur des sources de « revenus additionnels ».

19/08/24

19/08/24Robert Breschkow a commencé sa carrière chez Mercer, devenu par la suite Oliver Wyman. Deux années qui lui ont donné « un regard global sur l’industrie ».

26/03/24

26/03/24Annoncée par communiqué de presse le 22 mars, l’arrivée de Clotilde Delbois — ex-DGA de Renault Group — comme senior advisor chez Oliver Wyman, permet au cabinet de se renforcer sur les Transports, l’Automobile et les Services. Basée à Paris, Clotilde Delbos interviendra pour l’Europe.

15/03/24

15/03/24Un cabinet de conseil en stratégie se trouve à nouveau au cœur d’une bataille sociale. Roland Berger a été missionné il y a quelques mois pour trouver un repreneur du site Bosch de Mondeville en grandes difficultés, site spécialisé dans la production de pièces auto, primé en 2018 pour sa transformation digitale i4.0 (Manufacturing 4.0).

23/02/24

23/02/24Vu de loin, le parcours de Romain Lebègue peut sembler quelque peu hétéroclite, avec une trajectoire qui l’a conduit, à sa sortie de l’EM Lyon, du conseil en stratégie aux mobilités douces en passant par la livraison de produits frais et l’automobile.