Enquête : McKinsey pourrait avoir optimisé 60 M€ d’impôts en 10 ans

Consultor dévoile les impôts sur les sociétés que publient 11 cabinets. Il en ressort que McKinsey pourrait avoir optimisé 60 millions d'euros d'impôts sur les sociétés en dix ans en France.

- Affaire McKinsey : pas de faux témoignage mais trois enquêtes encore en cours

- Perquisition au ministère de la Santé dans le cadre de soupçons de « favoritisme » sur des marchés de conseil

- Le BCG redressé au Maroc

- Parité, diversité, éthique, carrière : interview-fleuve de la directrice de McKinsey en France

- Le Figaro sous le charme de McKinsey

- Clarisse Magnin-Mallez : « Trois raisons pour lesquelles McKinsey ne paie pas d’impôts »

- McKinsey : perquisition judiciaire au bureau de Paris

- Info Consultor : Orphoz, la filiale de McKinsey qui paie l'IS

Premier constat : une majorité de ces cabinets ne publient pas leurs comptes (liste au pied de cet article).

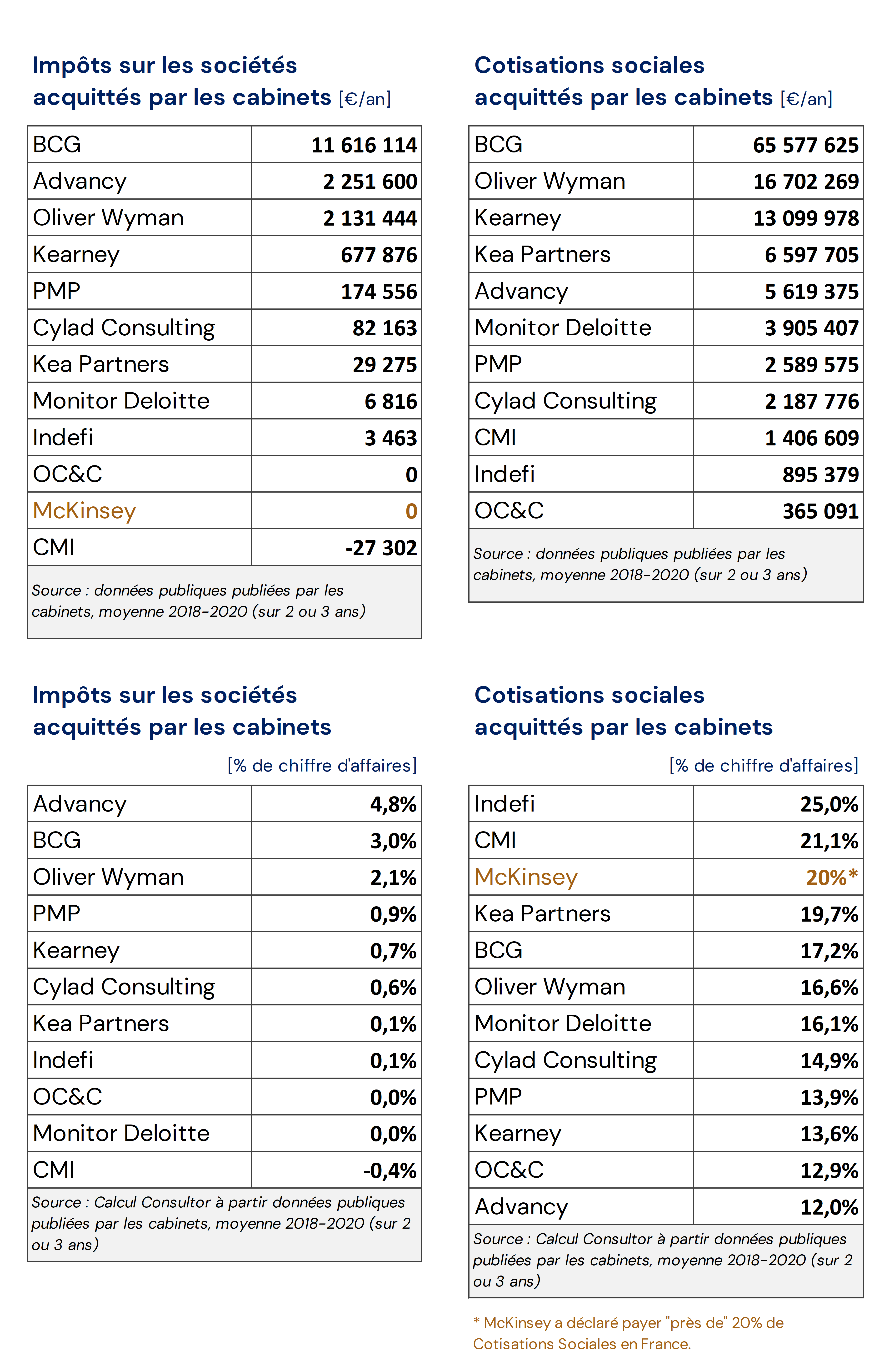

Le niveau d’activité de ces 11 cabinets en France est compris entre 2,8 millions d’euros (OC&C) et 381 millions d’euros (BCG) en moyenne entre 2018 et 2020.

Le Sénat soupçonne McKinsey d’évasion fiscale

Des chiffres d’affaires pour lesquels les cabinets paient, selon les calculs de Consultor, entre 12 et 25 % de cotisations sociales en moyenne sur les exercices 2018, 2019 et 2020 et jusqu’à 4,8 % d’impôts sur les sociétés.

Ce qui ne veut pas dire qu’ils ne cherchent pas à optimiser ces taux – et tout particulièrement à réduire le montant de leur impôt, un sport, comme chacun sait, national et international toutes entreprises et tous secteurs confondus.

Une optimisation à laquelle McKinsey est aujourd’hui soupçonnée de participer après que la commission d’enquête du Sénat sur l’influence des cabinets de conseil privés sur les politiques publiques a révélé, après contrôle auprès de Bercy, que McKinsey n’avait acquitté aucun impôt sur les sociétés depuis 10 ans (exercices 2011 à 2020).

« En matière de conseil et autres prestations immatérielles, les pratiques les plus répandues sont de localiser le chiffre d’affaires hors de France par facturation directe par une entité étrangère ou de réduire le résultat de la filiale française par des mécanismes comme les prix de transfert, les redevances de marques ou encore les management fees. Si la localisation hors de France du chiffre d’affaires réalisé par une filiale française est plus que critiquable, les autres techniques peuvent être valablement employées sous certaines conditions si elles correspondent à une réalité économique. Or, les cabinets de conseil qui font l’objet de contrôle ne disposent pas toujours de documentation suffisamment détaillée et précise sur les prix de transfert et management fees. La redevance de marque est licite, mais doit être raisonnable et justifiée (de l’ordre de 5 %). Une simple facture pour frais de siège adressée par les maisons mères aux filiales ne suffit pas ! Pour le reste, la filiale doit notamment faire la preuve qu’il n’existe pas de ressources en interne en France pour fournir lesdits services, de ressources humaines ou d’informatiques par exemple », analyse Florence Bernigard, fiscaliste spécialiste des cabinets de conseil avec qui elle collabore souvent.

McKinsey a tenté de désamorcer les soupçons d'optimisation qui pèsent sur le cabinet. En ne prenant pas le même périmètre, le cabinet a indiqué avoir « payé plus de 422 millions d’euros d’impôts et de cotisations sociales, soit près de 20 % de son chiffre d’affaires cumulé sur la même période ». Ce qui ne dit pas du tout ce que McKinsey a payé en impôt année par année en France.

60 millions d’IS optimisés pour McKinsey en dix ans ?

Cet impôt peut être estimé, au moins pour 2020. Son concurrent, le BCG, le cabinet le plus proche par la taille et l'organisation, paie 17,2 % de cotisations sociales ramenées à son chiffre d’affaires moyen sur la période 2018-2020, et 3 % d’impôt sur les sociétés, ramené également à son chiffre d’affaires.

Si on applique ces mêmes taux aux 329 millions d’euros de chiffre d’affaires de McKinsey en 2020, on peut estimer que McKinsey aurait payé 56 millions d’euros de cotisations sociales et neuf millions d’euros d’impôt sur les sociétés en 2020.

Par extension, si 422 millions d'euros représentent 20% du chiffre d'affaires de McKinsey entre 2011 et 2020, on peut estimer ce chiffre d'affaires à 2,11 milliards d'euros sur cette période. On peut alors estimer que McKinsey aurait dû payer 60 millions d'euros d'impôt sur les sociétés, en appliquant le taux du BCG.

Loin du zéro pointé d’impôt sur les sociétés communiqué par le Sénat via Bercy. Si cette optimisation (zéro vs neuf millions estimés) était confirmée, McKinsey ne serait pas le seul cabinet à optimiser son impôt – loin de là.

à lire aussi

La filiale française du cabinet américain connaît depuis douze mois une exposition médiatique totalement inédite.

Les leviers d’optimisation fiscale des cabinets de conseil

Pour commencer, ces cabinets choisissent de se domicilier dans des pays aux impositions beaucoup plus basses que la France. McKinsey est domicilié dans le Delaware où il est soumis à un forfait fiscal de 175 dollars par an (voir notre article).

Autre levier : le crédit d’impôt recherche (CIR, dont le BCG a par exemple bénéficié en 2020), cette bonification fiscale qui permet aux entreprises justifiant d’une masse salariale et de brevets dédiés à de la recherche de déduire 30 % de ces coûts de son impôt. Une des dispositions les plus favorables au monde.

Plusieurs cabinets de notre panel en bénéficient. Le CIR explique par exemple la raison pour laquelle CMI a bénéficié d’un impôt sur les sociétés négatif sur ses exercices 2018 et 2020. De même de Kea : « Nous bénéficions de 400 000 à 500 000 euros de crédits d’impôts par an. Nous utilisons le CIR dans le respect strict de ce que demande l’administration fiscale : publication des fruits de nos travaux de recherche, justification à l’euro près des dépenses de recherche… mais aussi le mécénat et les aides aux financements de la garde des enfants de nos consultants. Cela explique qu’en 2020 – du fait du Covid, nous avons dû baisser nos rémunérations et atteindre un résultat proche de 0 – notre imposition a été négative (-296 369 euros en 2020, ndlr) », explique Arnaud Gangloff, le président de Kea.

Le CIR, un moyen légal de diminuer l’impôt très usité par toutes les entreprises. À condition de ne pas en abuser. Ce qui fut la mésaventure d’Accenture. Le fisc a remis en cause les dépenses que le groupe de conseil a considérées comme éligibles au CIR pour les années 2016 à 2018 (de l’ordre de 13 millions d’euros sur un an, voir l’article).

En France, les cabinets peuvent également tenter d’activer d’autres leviers. Les partners de cabinets de conseil peuvent par exemple ne pas être associés en noms propres, mais via leur propre entreprise (pratique par ailleurs très répandue dans tous les secteurs). Ce qui leur donne la totale maîtrise du niveau de revenus qu’ils souhaitent se verser, en choisissant par exemple de laisser le reste du chiffre d’affaires dans l’entreprise qui tombe alors sous le coup de l’impôt sur les sociétés et évite la progressivité de l’impôt sur les revenus individuels, ce qui n’est pas critiquable en soi si la société individuelle de l’associé exerçant en France est localisée en France et y acquitte ses impôts

« En revanche, si des partners résidents fiscaux français établissent des sociétés étrangères individuelles sous des latitudes fiscales plus douces, cela devient border en particulier si la société n’a aucune substance économique à l’étranger. Surtout que l’administration pourrait facilement démontrer que la société étrangère a en réalité son siège réel en France », analyse Florence Bernigard.

Autre pratique très répandue : l’attribution du chiffre d’affaires généré par les consultants dans les différents pays où ils ont eu à réaliser une mission, et non pas dans le seul pays du bureau auquel ils appartiennent.

« Pour des entreprises de conseil internationales implantées aux quatre coins du monde qui mettent des équipes de conseil mondiales au service des clients français, facturer tout ou partie de ces prestations à partir de bureaux étrangers peut s’entendre. Même si, par application des règles fiscales internationales, ces bureaux internationaux devraient rétrocéder tout ou partie de cette facturation aux bureaux français qui ont rendu tout ou partie de la prestation de service au client. La pratique ne suit pas toujours la théorie, ce qui érode la base taxable française », dit encore Florence Bernigard.

Mêmes pratiques décriées à l’international

Des pratiques fiscales parfois agressives qui ont également cours à l’international. En Norvège, en 2015, Terje Breivik, un député du parti libéral norvégien, s’était offusqué que le cabinet ne paie pas d’impôt alors qu’il réalisait 40 millions d’euros de chiffre d’affaires dans le pays et qu’il avait remporté deux importants marchés ministériels de 10 millions d’euros sur un an. Il demandait à ce que le ministre des Finances n’attribue d’appels d’offres publics qu’à des cabinets de conseil qui paient leurs impôts dans le pays ou, à minima, de prendre en compte dans les critères d’évaluation le montant d’imposition de chaque cabinet dans le pays. Le patron du bureau d’alors justifiait l’absence d’impôt par le fait que les consultants travaillent à la fois en Norvège et à l’étranger et que, lorsque les consultants effectuent une mission à l’étranger pour un client norvégien, une grande partie du chiffre d’affaires est attribuée à un autre bureau de McKinsey.

En Australie, le BCG a été mandaté à plusieurs reprises dans le secteur public : par exemple pour un mandat de revue du programme de construction navale incluant le mégacontrat de sous-marins d’abord octroyé à la France avant qu’il ne passe brutalement aux États-Unis, ou pour aider le gouvernement dans sa stratégie de relance économique par le gaz à la sortie de la crise de coronavirus, ou encore pour le développement d’un « TousAntiCovid » australien.

Simultanément, le cabinet diminuait son résultat par une charge de 37,5 millions de dollars australiens en 2020, et même de 68 millions en 2019 (diminuant cette année-là le résultat taxable du cabinet de 96 à 28 millions de dollars).

Une dépense – la deuxième la plus importante de la filiale australienne – que le cabinet justifie par des frais d’émission d’action au bénéfice de consultants australiens, facturés à la filiale australienne par la maison mère. Exactement dans la même veine que les prix de transfert reprochés à McKinsey en France.

Transparence : peut mieux faire

Un ensemble de pratiques d’optimisation qui posent la question du degré de transparence comptable et fiscal auquel ces cabinets devraient s’astreindre, tout particulièrement lorsqu’ils interviennent dans le secteur public.

Une transparence que promeut François Farhi, le président de CMI : « Nous partageons tous les mois notre chiffre d’affaires et nos résultats à nos consultants en interne. Si nous le faisons en interne, il n’y a aucune raison de ne pas le faire en externe. Payer nos impôts en France, là où nous produisons l’essentiel de nos missions, fait partie de l’entreprise citoyenne que nous voulons être. La non-publication des comptes me semble étrange, mais de très nombreuses sociétés ne le font pas – dont les cabinets de conseil ne sont qu’une toute petite partie. Ce qui me fait dire que l’attention du moment sur les cabinets de conseil et leur fiscalité est plus opportune politiquement que justifiée objectivement. »

Même son de cloche d’Arnaud Gangloff chez Kea : « La transparence est un élément de confiance clé de l’économie. Toutes les entreprises du groupe Kea sont des SA ou des SAS domiciliées en France et nous payons nos impôts au centime près de manière régulière en France. Le Sénat a évoqué la possibilité d’astreindre les cabinets de conseil à des déclarations supplémentaires auprès de la Haute Autorité de la transparence de la vie publique. Pourquoi pas, mais attention à ce que cela ne donne pas lieu à de l’intelligence économique à tort et à travers comme le montre la polémique actuelle. »

Une polémique vis-à-vis de laquelle le patron de Kea n’a pas de mots assez durs : « Sur le volet fiscal, je ne sais rien de la situation de McKinsey. En revanche, chez mes clients il m’arrive de côtoyer McKinsey : leur valeur ajoutée est indiscutable et elle n’est pas discutée par leurs clients, même s’ils paient ce cabinet très cher. Je note d’ailleurs que ceux, nombreux, qui commentent sur le sujet de manière conjoncturelle à l’approche de l’élection présidentielle ne sont pas les clients du cabinet. Cela abîme gratuitement la profession alors que les cabinets de conseil en stratégie aident leurs clients et allouent des moyens importants à leur développement. »

L’heure des redressements ?

Au-delà des polémiques, les fiscs du monde entier peuvent parfois sonner la fin de la récréation. En Australie, le BCG a dû s’acquitter de 36,3 millions de dollars de taxes en 2019, alors qu’elles étaient nulles en 2013-2014 et 2015-2016, de 70 000 dollars en 2016-2017, et de 8 millions de dollars en 2017-2018.

Il pourrait peut-être en aller de même pour McKinsey en France. Mercredi 30 mars, La Lettre A apprenait que la direction générale des Finances publiques (DGFiP) à Bercy a démarré, en décembre 2021 (après le démarrage de la commission d’enquête du Sénat qui s’était constituée le 19 novembre 2021), une procédure de contrôle fiscal visant McKinsey & Company, Inc. France et McKinsey & Company S.A.S..

Ce que Bruno Le Maire confirmait sur Europe 1 le même jour : « Nous engagerons toutes les vérifications fiscales sur McKinsey. McKinsey paiera tous les impôts [que l’entreprise] doit à la France, rubis sur l’ongle. »

Cabinets qui ont choisi de ne pas rendre leurs comptes publics (a minima sur les 3 dernières années) : Advancy, Ares & Co, Bain & Company, Cepton Strategies, Circle, Corporate Value Associates, Courcelles Conseil, Eleven Strategy, Estin, L.E.K., Mawenzi Partners, McKinsey & Company, Roland Berger, Vertone, Simon-Kucher & Partners.

Activités de conseil en stratégie dont les chiffres ne sont pas connus car rattachées à un groupe : BNP Paribas CIB Consulting & transformation, Eight Advisory, EY Parthenon, Global Strategy Group (KPMG), Publicis Sapient Strategy Consulting.

Activité nouvellement créée dont les chiffres ne sont pas encore disponibles : Strategia.

maj 16 mai 2022 - Consultor a apporté les modifications suivantes à l’article :

- Une version précédente de l’article indiquait « Une évasion à laquelle McKinsey est aujourd’hui soupçonnée de participer ». A été remplacé par « Une optimisation à laquelle McKinsey est aujourd’hui soupçonnée de participer ».

- Une version précédente de l’article indiquait « McKinsey a tenté de désamorcer les soupçons de fraude qui pèsent sur le cabinet ». A été remplacé par « McKinsey a tenté de désamorcer les soupçons d’optimisation qui pèsent sur le cabinet ».

Un tuyau intéressant à partager ?

Vous avez une information dont le monde devrait entendre parler ? Une rumeur de fusion en cours ? Nous voulons savoir !

commentaires (6)

citer

signaler

citer

signaler

citer

signaler

citer

signaler

citer

signaler

citer

signaler

France

14/04/25

14/04/25Que le conseil en strat’ soit l’un des viviers des cabinets ministériels n’est pas un secret. Quelles sont les différences et similitudes fondamentales de ces deux métiers – en matière d’approche, de delivery et de compétences ?

10/04/25

10/04/25Pour Talan, l’acquisition de Nova constitue « la première pierre » du déploiement dans le conseil en strat’ du cabinet de conseil et transformation par la tech, selon son VP exécutif Nicolas Récapet interrogé par Consultor.

10/04/25

10/04/25La Cour de cassation a confirmé l’annulation de la désignation d’un salarié de McKinsey comme représentant syndical au sein du Comité Social et Économique (CSE).

01/04/25

01/04/25Positionné sur « la révolution de l’IA », eleven a vu son partnership doubler en un an alors que le secteur fait grise mine. Consultor a rencontré l’un de ses deux managing partners, Ambroise Huret.

28/03/25

28/03/25En décembre 2024, le géant Blackstone a pris une participation minoritaire de 250 millions d’euros dans Sia – un mouvement loin d’être unique. Quels sont les intérêts réciproques des cabinets de conseil et des fonds ?

26/03/25

26/03/25Le secteur du conseil – et du conseil en stratégie en particulier –, serait-il devenu un bon filon littéraire ? Un nouvel ouvrage, un thriller de politique-fiction, mais « très réaliste », comme le confie l’auteur Henri Vernet à Consultor, est paru le 13 mars aux éditions Buchet-Chastel.

21/03/25

21/03/25En 2025, les cabinets de conseil en strat’ ont 2 points d’avance sur le score moyen obtenu à l’Index, tous secteurs confondus. Mais ils font du sur-place par rapport à 2024.

19/03/25

19/03/25Arrivée de L.E.K. Londres depuis quelques semaines pour prendre la tête du bureau de Paris, Anne Dhulesia livre à Consultor sa feuille de route et les challenges que cette experte en santé est prête à relever.

03/03/25

03/03/25Lancée il y a près de dix ans autour des services financiers et des biens de consommation, la practice Technologie d’entreprise se renforce chez Bain selon le partner Stéphane Busse, qui a rejoint le cabinet en 2019 précisément pour la développer.